芯东西7月8日报道,今日,北京半导体设备企业屹唐股份正式在上交所科创板敲钟上市。其发行价为8.45元/股,发行市盈率为51.55倍,开盘价为26.20元/股,上涨210.06%,开盘时总市值为774亿元。屹唐半导体有限公司成立于2015年12月,股份公司成立于2020年12月,是一家全球化运营的半导体设备企业,总部位于中国,在中国、美国、德国设立研发与制造基地。该公司专注于晶圆加工设备,依靠自研核心技术,已形成包括干法去胶设备、快速热处理设备、干法刻蚀设备在内的3类具有国际竞争力的成熟集成电路设备产品:- 在干法去胶设备领域,屹唐股份2023年凭借34.60%的市占率位居全球第二,仅次于比思科;

- 在快速热处理设备领域,屹唐股份2023年凭借13.05%的市场份额位居全球第二,同时是国内唯一一家可大规模量产单晶圆快速热处理设备的集成电路设备公司,而排名第一的应用材料市占率高达69.66%;

- 在干法刻蚀领域,屹唐股份市占率位居全球第九,而前三大厂商泛林半导体、东京电子及应用材料合计占有全球干法刻蚀设备领域83.95%的市场份额。

作为国内半导体设备行业的领军企业之一,屹唐股份服务的客户已全面覆盖全球前十大芯片制造商和国内行业领先芯片制造商。截至2024年末,其产品全球累计装机数量已超过4800台,并在相应细分领域处于全球领先地位。▲集成电路制造前道工艺流程及主要设备,红色部分为屹唐股份三类专用设备所应用的主要工艺环节与流程

屹唐股份注册资本为26.60亿元,法定代表人是其董事长张文冬,直接控股股东是北京屹唐盛龙半导体产业投资中心(有限合伙),实际控制人是北京经济技术开发区财政国资局。本次IPO,屹唐股份计划投入25亿元募集资金,投资于集成电路装备研发制造服务中心项目、高端集成电路装备研发项目及发展和科技储备资金。

2022年、2023年、2024年,屹唐股份的营收分别为47.63亿元、39.31亿元、46.33亿元,净利润分别为3.83亿元、3.09亿元、5.41亿元,研发费用分别为5.30亿元、6.08亿元、7.17亿元。▲2022年~2024年,屹唐股份的营收、净利润、研发投入变化(芯东西制表)

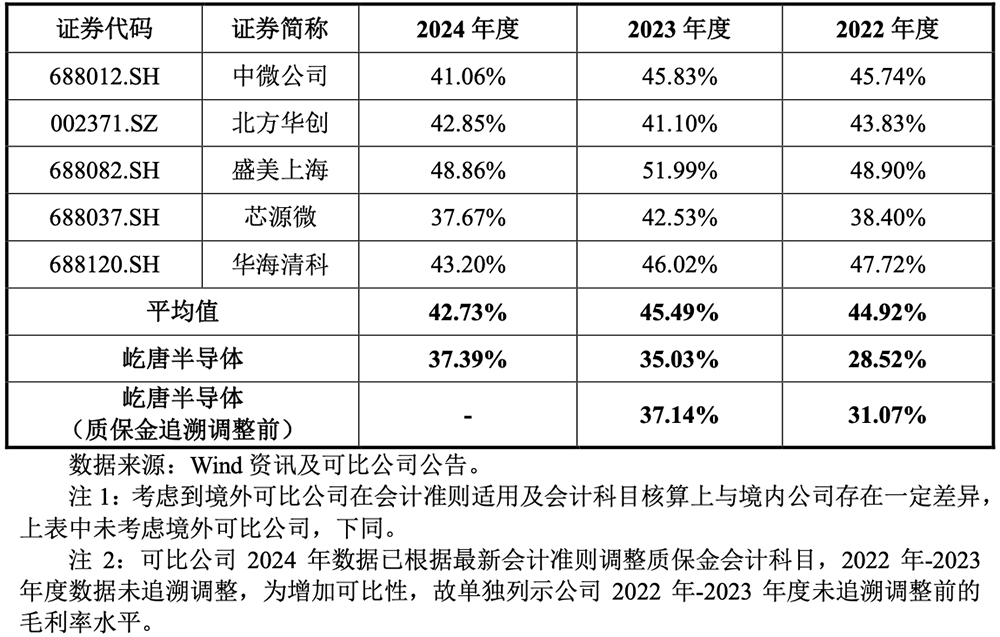

其中2023年营收同比下滑,主要是受终端需求下滑等因素的影响。2025年1-3月,受益于中国境内客户对公司设备需求的持续提升,屹唐股份的营收为11.60亿元,同比增长14.63%;净利润为2.18亿元,同比增长113.09%。该公司预计今年上半年营收区间为23亿元~25亿元,归母净利润区间为3.08亿元~3.40亿元。过去三年,专用设备贡献了屹唐股份超过76%的主营业务收入。报告期内,其主营业务毛利率分别为28.52%、35.03%、37.39%。2024年,随着供应链本土化的逐步深入,屹唐股份专用设备及备品备件毛利率均稳步提升,该公司综合毛利率较2023年度进一步提升2.36个百分点。报告期内,屹唐股份毛利率水平与可比公司存在差异,主要原因是这些公司虽然都是半导体设备制造企业,但产品种类存在一定差异。截至报告期各期末,屹唐股份存货账面价值分别为27.48亿元、29.11亿元、34.97亿元,占该公司各期末流动资产的比例分别为50.52%、50.51%、48.49%,占比较高。其中,库龄在一年以上的存货余额分别为3.93亿元、7.30亿元、8.84亿元,主要为原材料及发出商品。截至2024年12月31日,屹唐股份研发人员数量为349人,占员工总数的29.28%。截至2025年2月11日,该公司拥有发明专利445项、实用新型专利1项,主要设备相关技术达到国际领先水平。

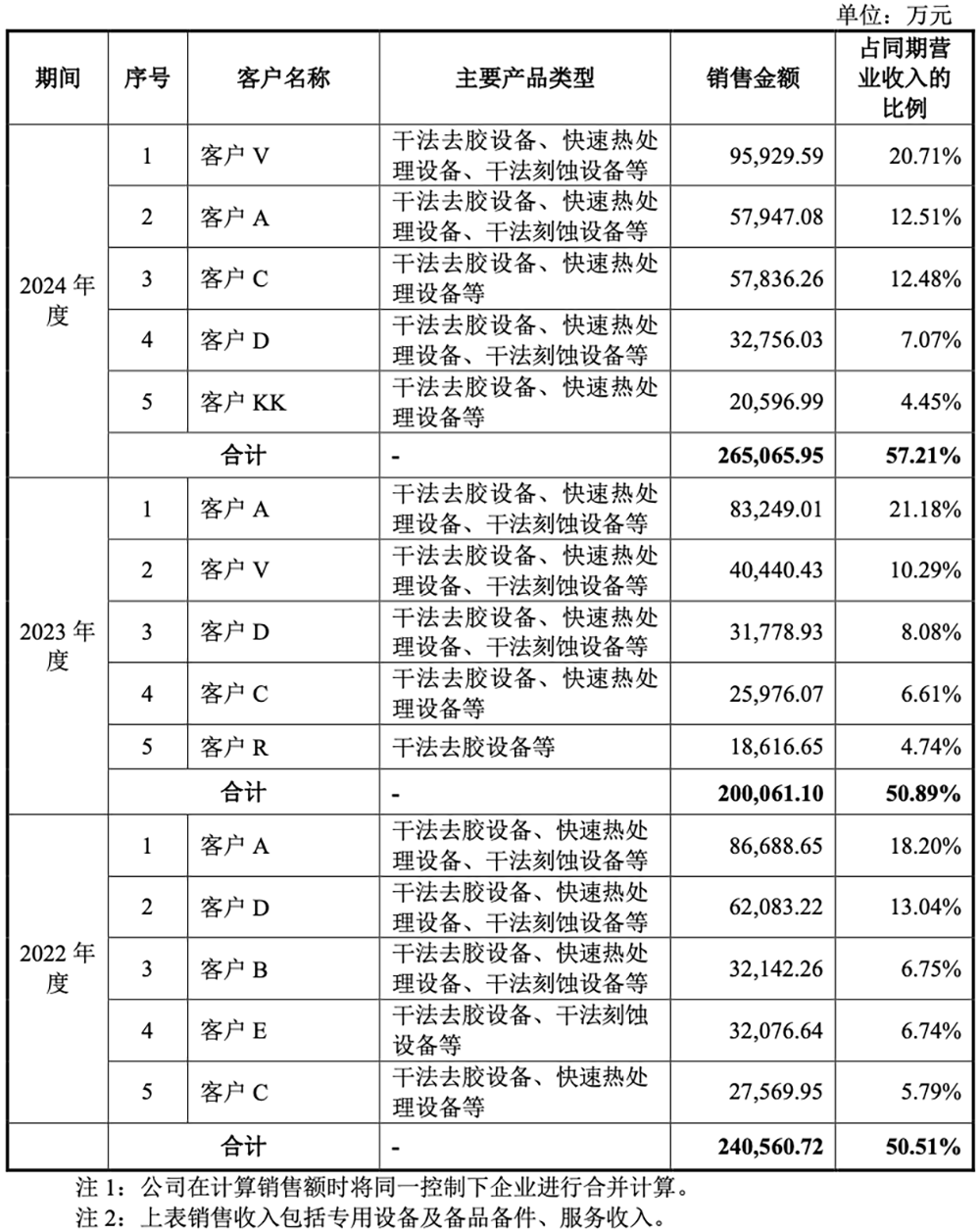

屹唐股份的主要产品为干法去胶、快速热处理、干法刻蚀设备,主要应用于逻辑芯片、闪存芯片、DRAM芯片三大主流应用领域。2022年-2024年,该公司销售上述三种专用设备的台数逐年合计分别为400台、291台、342台。同期,屹唐股份专用设备总体销量、平均售价、平均成本及毛利率情况如下表所示,近两年平均售价均超过1000万元/台。2022年、2023年、2024年,屹唐股份前五大客户的销售收入占同期营收的比例分别为50.51%、 50.89%、57.21%,客户集中度较高。上述主要客户中,客户KK是屹唐股份2023年新增客户,2024年成为屹唐股份前五大客户之一。2022年、2023年、2024年,屹唐股份前五大供应商采购金额合计占当期采购总额比例分别为24.57%、24.28%、24.38%,整体保持平稳,不存在向单个供应商采购比例超过公司当年采购总额50%或严重依赖少数供应商的情况。屹唐股份在中国、美国、德国、韩国、日本等多个国家或地区开展业务,且主要原材料采购自境外供应商。报告期内,该公司来自境外供应商的原材料采购金额占当期原材料采购金额比例分别为94.66%、92.63%、82.47%。根据招股书,2024年12月,屹唐股份的母公司北京屹唐半导体科技股份有限公司被美国商务部列入“实体清单”。这可能会对屹唐股份获取受美国《出口管制条例》管辖的物项带来一定限制,但是不会对屹唐股份整体业务经营和持续经营能力构成重大不利影响。

截至招股书签署日,屹唐盛龙对屹唐股份的持股比例为45.05%,是屹唐股份的直接控股股东,亦庄产投和亦庄国投为屹唐股份的间接控股股东,经开区管委会下设机构财政国资局为屹唐股份的实际控制人。其国有股东包括亦庄投资、深创投,分别持股0.53%和0.75%;外资股东包括BH1、海松非凡、BH2、CPE投资基金,分别持股9.87%、7.21%、1.96%、1.00%。屹唐股份董事、监事、高级管理人员、核心技术人员及其近亲属未直接持有公司股份,其中部分人员通过BH1、BH2和宁波义方间接持股。该公司现任董事、监事、高级管理人员及核心技术人员2024年从屹唐股份及关联企业领取薪酬情况如下:截至招股书签署日,屹唐股份拥有5家境内子公司、15家境外子公司和13家境内分公司、1家境外分公司,无参股公司。屹唐股份境外子公司MTI前身于1988年成立。2016年,屹唐股份控股股东屹唐盛龙通过其美国全资子公司Dragon Acquisition Sub,Inc.(简称“Dragon Sub”)开展了对MTI的私有化收购,并将Dragon Sub全部股权转让给屹唐有限。2016年5月,Dragon Sub被MTI吸收合并,MTI作为屹唐股份的全资子公司在合并后存续。屹唐股份的主营业务来源于MTI,收购MTI后对其进行全面整合,在MTI原有美国、德国两大研发、制造基地的基础上,建设中国研发、制造基地,以中国为总部,面向全球经营,积极开拓国内市场。近三年,其来自中国大陆的收入占比逐年上升。MTI是屹唐股份的境外主要经营主体之一,其营收和利润占屹唐股份合并报表数据的比例较高。MTI对屹唐股份的现金分红构成公司分配现金股利的重要来源之一。

在集成电路设备领域,应用材料、泛林半导体、东京电子等国际龙头成立时间长,且北美、欧洲、日韩等地区半导体市场发展程度更高,国际龙头产品线布局相对完善。屹唐股份是具备全球知名度和认可度的重要供应商,主要产品具有国际竞争力,但在快速热处理及干法刻蚀领域,与国际巨头相比市占率仍有较大差距。其此次上市的目的包括进一步提升自主创新能力,推进国内集成电路制造设备产业的国产化进程,巩固并进一步提升公司市场地位,吸引优秀人才,促进公司长远健康发展,与广大投资者共同分享公司高质量发展的成果等。 芯圈IPO

芯圈IPO

深度追踪国内半导体企业IPO;在国产替代的东风下,一批优秀的国内半导体公司正奔赴资本市场借势发展。 作 者

作 者

芯圈IPO

芯圈IPO 作 者

作 者