本文根据《芯片的较量——日美半导体风云》整理

作者:【日】牧本次生

译者:【美】杨骏

峰值市场份额达50%

引领日本半导体产业崛起的领域是家电类电子产品。1955年,索尼推出的晶体管收音机大获成功,激发了日本许多机电公司进入这一领域,从而推动了从电子管到晶体管的转变。继收音机之后,在1960年,索尼又推出了世界上第一台晶体管黑白电视机。此外,计算器、电子钟表、彩色电视机、随身听(Walkman)、录像机等热门产品相继投入市场,日本因此建立了家电王国的地位。

这些设备中使用了大量的半导体产品。对于日本的半导体企业来说,由于国内有大客户,因此能够迅速掌握半导体器件的需求并做出响应,从而使得日本国内的市场份额得以提高。

日本半导体产业迅速发展的另一个关键因素是在DRAM领域成为世界领先者。由于DRAM是通用产品,市场遍布全球。在这个领域,从1Kb到4Kb、再到16Kb,一直都是美国企业占据领先地位。但是,到了1981年,在DRAM的最先进一代64Kb产品上,日本首次成为世界领先者,这成为DRAM王国的开端。在每一代内存产品中起到领导作用的企业如下所示,可以看出领导企业在每代产品都进行了剧烈的更迭(部分为笔者推测):

1Kb/英特尔、4Kb/德州仪器、16Kb/莫斯泰克、64Kb/日立、256Kb/NEC、1Mb/东芝、4Mb/日立、16Mb/NEC、64Mb/三星。

日本的内寸产品在在从64Kb到16Mb的五个世代中保持了领先地位,但从64Mb以后,三星则独占鳌头。

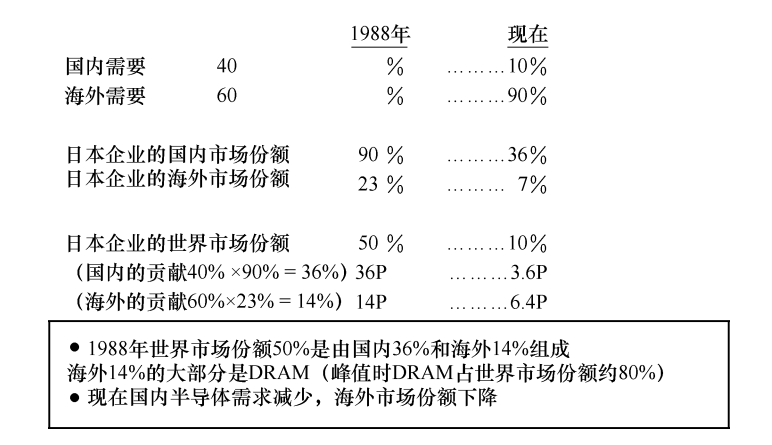

从1970年到1980年,日本半导体企业不断扩大市场份额,最终在1986年超过美国,成为世界第一。这在美国引起了广泛的危机感,于是在那一年签订了《日美半导体协议》。此后,日本所占市场份额继续增加,到1988年达到了50%的峰值。图1总结了当时“占据50%市场份额”的背景(市场状况),并将其与现在进行了对比。

图1.峰值时(市场占有率50%)与现在的市场状况的对比(概数)

日本为何能够达到50%如此之高的市场份额?从图1中可以解读出以下原因。

(1)当时,国内以家电产品为中心的半导体需求占到了40%。

(2)日本半导体企业占据了国内市场的90%,这相当于世界市场的36%。然而,海外市场的贡献份额是14%,可以看出当时主要是国内导向性。

(3)DRAM的世界市场份额在高峰时期达到了约80%,其中大部分是通过海外市场(特别是针对美国的大型计算机市场)获得的。

(4)现在国内需求降低到了10%,海外需求占据绝大部分。但是,日本企业的海外市场份额仅有7%。

《日美半导体协议》的影响

1986年签订的《日美半导体协议》中,成为关注点的是日本企业在国内市场的份额(90%)和DRAM的世界市场份额(高峰时超过80%)过高的问题。前者被批评为“日本市场的封闭”;后者则被怀疑存在倾销行为。

1986年,市场份额在日美之间逆转,因此签订了《日美半导体协议》。

《日美半导体协议》的核心包含以下两个条款。

(1)市场准入条款——将海外产品在日本市场的份额(当时大约10%)提高到20%。

(2)防止倾销条款——为了防止DRAM倾销,日本企业不得以低于美国政府指定的FMV(公平市场价值)的价格销售。

《日美半导体协议》签订后大约半年,也就是1987年3月,日本遭受了其带来的冲击。“日本没有遵守协定中规定的内容。日本市场的海外产品的份额一直没有增加,而且在第三国也发现了倾销行为。”以此为由,美国宣布根据贸易法301条款对日本实施制裁。制裁的对象不是半导体产品本身,而是个人计算机、彩色电视机和电动工具这三种产品,对这些产品征收了100%的报复性关税。仅仅在协议签订半年后,美国政府的这一异常制裁在日本引起了巨大的震惊和动荡。

为了解决这一问题,制裁实施后的第二个月,日本首相中曾根康弘访问了美国,与里根总统进行了高层会谈。两人关系良好,互相以“罗恩、雅斯”称呼对方,因此日本官方和民间都对这次会谈寄予了很大的期望,希望能取得重要成果。有关会谈进展的报道如下。

首相表示:“我们将严格地遵守半导体协议,希望解除制裁。”但是,美方的回应却很冷淡,“仅仅一个承诺是无法解除制裁的,只有在海外产品的市场份额得到改善的结果出现后,才能解除制裁”。因此,会谈以不欢而散告终。即使是良好的“罗恩·雅斯”关系,在半导体摩擦面前也显得无力。

这个突如其来的301条款制裁和高层会谈的破裂,让日本政府和民间企业深刻感受到了美国的愤怒。可以说,美国实施的制裁让日本官方和民间都陷入了萎缩。而且,这种影响像创伤一样长期持续着。

在此之后,日本政府带头,在长达十年的时间里鼓励优先使用海外产品。此外,即使在协议结束后,国家领导人也很长时间没有就半导体振兴向公众发出信息(这在其他国家是常见的)。直到2022年12月,这种情况才发生改变,岸田文雄首相出现在“日本半导体”会议的现场,传达了“半导体是国家重要的战略物资,我们应该大力振兴”的信息,并通过电视在全国范围内播放。这距离1987年的“里根·中曾根”会谈已经过去了整整三十五年。

高层会谈破裂后,通产省(当时)为了遵守协定,加强了对民间企业的行政指导。作为其中的一部分,为了扩大海外产品的份额,设立了以下三个机构,同时,对于半导体用户,加强了“半导体应该购买海外产品”的行政指导。

(1)半导体国际交流中心(INSEC):于1987年3月设立。

(2)国外产半导体用户协议会(UCOM):于1988年5月设立。

(3)国外产半导体商社协会(DAFS):于1988年11月设立。

这三个机构在保持相互协作的同时,努力改善海外产品进入日本市场的渠道(即提高海外产品的市场份额)。后来在1996年的协议终止谈判中得知,美国特别提到了UCOM所发挥的作用。在这个组织中,半导体用户企业的采购负责人作为领头,负责指挥公司内部海外产品的采购。

此外,通产省从防止倾销的角度出发,密切关注各企业DRAM的生产活动。与此相关,当时最大的DRAM生产企业NEC的中沼尚氏留下了以下轶事:“关于DRAM的生产调整,我们接到了(通产省的)指示,要求报告每天投入多少片硅晶圆,以及每天出货多少个产品。(中略)在半导体生产过程中,每个工序都有良率的问题,而且每天都在变化,所以无法准确知道会有多少个良品,即使这样解释,也无法说服对方,不得不进行了长时间的说明”(来源:日本半导体历史馆/开发故事/NEC公司相关记事)。

《日美半导体协议》带来了哪些影响呢?

海外产品市场份额的扩大

“将海外产品在日本市场的份额提高到20%”这一“数值目标”,成为推动市场变化的重要力量。协议开始的1986年,海外产品的份额大约是8%,但五年后的1991年增加到了大约18%,而在最终年份的1996年则达到了大约28%。也就是说,在十年间,20%的市场份额发生了转移(来源:日本半导体历史馆/行业动态/1996年)。

如果将这个份额转移换算成金额会怎样呢?让我们来做一个大致的估算。1991年日本的市场规模大约是210亿美元,因此金额的转移(10%)是21亿美元(按当时的汇率大约是2700亿日元);而到了1996年,市场规模是340亿美元,转移的份额(20%)则是68亿美元(按当时的汇率大约是6800亿日元)。通过对前五年和后五年的金额转移进行直线近似计算,十年间,从日本企业转移到海外企业的销售额共计约3兆日元。这意味着在十年间,日本企业遭受了这样的毒打。

当然,十年间市场份额的转移并不全是由于《日美半导体协定》造成的,这也包括了自然增长的部分。这两者无法分离,但在1996年的谈判中,美方的观点是这样的:“政府监控市场份额和UCOM等改善市场准入的活动对提高海外产品的市场份额起到了重要作用。如果这些活动不继续,市场份额就会回到原来的状态。”这一主张一直坚持到最后。从这一点也可以看出协议的影响力有多大。

这项条款所带来的受惠者,当然少不了既存的欧美企业,不仅如此,对于刚刚进入DRAM市场的韩国制造商来说,简直就是“渔翁得利”。因为DRAM是一种兼容性高的通用产品,对于日本用户来说,它作为提高海外产品比例的手段而受到欢迎。

防止单方面倾销

根据这一条款,日本各企业不得不基于公平市场价值(FMV)来设定售价,价格设定的自由度完全丧失。这对于欧美和韩国的制造商来说,在竞争上极为有利,这一点自不必说。

图2展示了《日美半导体协议》签订前后DRAM的市场份额监测(政府每季度进行的市场份额调查)以及对日本DRAM业务造成的损害程度。如果仔细观察,可以看到协议签订前后,各地区的市场份额曲线出现了如下所述的“人为的”变化。

图2.半导体协议签订前后DRAM的市场份额

该协议的效果最显著地体现在美国的市场份额变化上。1975年时,美国拥有超过90%的压倒性市场份额,但受日本崛起的影响,这一份额几乎直线下降,到了协议签订的那一年已经跌至20%。然而,1986年的协议成为转折点,市场份额的下降趋势突然停止。此后,美国的市场份额基本保持平稳,美国的DRAM产业开始走向复苏。由此,美光(Micron)得以复兴,现在名列世界前三。这张图正是美国所期望的场景,鲜明地展示了协议的威力。

另外,关于韩国,在协议前一年的1985年,其市场份额几乎可以忽略不计,但从协议签订的那一年开始,市场份额迅速上升,之后便以破竹之势不断增长。在以DRAM为主业的韩国,资源集中在这一点上,与受《日美半导体协议》限制的日本对抗,并在技术上逐渐追赶。到了协议结束的1996年左右,韩国在尖端产品的开发方面也赶上了日本,使得日本的优势丧失。1998年,韩国在DRAM的市场份额上成为第一,并且这种势头一直持续到今天。

欧洲所占市场份额在协议之前几乎可以忽略不计,但以协议为分界点,市场份额开始抬头,并逐渐上升。

相对于这些变化,日本的市场份额在协议前一年几乎占据了80%,但以协议签订的那一年为界,开始急剧下降。到了协议结束的1996年,虽然勉强保持了40%的市场份额,位居第一,但面对韩国的追赶,不仅市场份额受到威胁,技术优势也丧失了。

紧接着到来的内存市场不景气对DRAM业务造成了重大打击,因此,日本的综合电机公司开始对DRAM业务感到厌恶,决定剥离或退出此项业务。最初的行动是日立和NEC的DRAM部门整合,(1999年)成立了的新公司——尔必达(Elpida),后来,三菱的DRAM也加入了进来。日本的其他制造商则从DRAM业务中撤退,在这一系列的过程中,日本的DRAM市场份额急剧减少。到了2000年初,日本的市场份额一度降至4%,之后,通过尔必达的努力,到2009年恢复到了16%,但是到了2012年,受到市场状况恶化的影响,经营陷入破产,最终日本的DRAM制造商消失了。

日本半导体的衰退

到了20世纪90年代,半导体市场的中心逐渐从家电转向PC领域,但日本的电子产品制造商和半导体制造商未能有效地应对市场变化,失去了市场份额。在克里斯·米勒所著的《芯片战争》一书中有这样的论述:“日本半导体制造商犯下的最大错误,就是忽视了PC的繁荣。”

从宏观角度来看确实如此,但实际上,面向PC的微处理器受到了英特尔知识产权的严格保护,因此进入这个领域是非常困难的。直到今天,英特尔一直占据着压倒性的市场份额,而AMD是唯一一家紧随其后的公司。

推荐阅读

▊《芯片的较量——日美半导体风云》

[日]牧本次生 著 [美]杨骏 译

9位来自产学研领域的专家联袂推荐。

一部日本半导体兴衰启示录,窥见全球科技博弈中的生存法则。

以亲历者视角.全方位展现了日本半导体产业的兴衰历程和日美半导体贸易战。

对我国半导体产业发展具有重要的借鉴价值和启示意义。