【编者按】

本文编译自Semi Vision,深度解析全球半导体设备供应链在AI/HPC时代的技术重构与地缘博弈。随着摩尔定律放缓,先进封装成为性能提升的关键路径,2.5D/3D集成、混合键合(Hybrid Bonding)、CoWoS等技术正重塑设备商竞争格局。文章从前端WFE垄断格局、后端封装设备崛起、材料创新、地缘政治风险等多维度,剖析TSMC、三星、英特尔等巨头的战略布局,揭示设备商如何在技术集中与地域分散的双重趋势中寻找平衡,为读者提供全球半导体供应链变革的全景视角。欢迎感兴趣的朋友转发与关注!

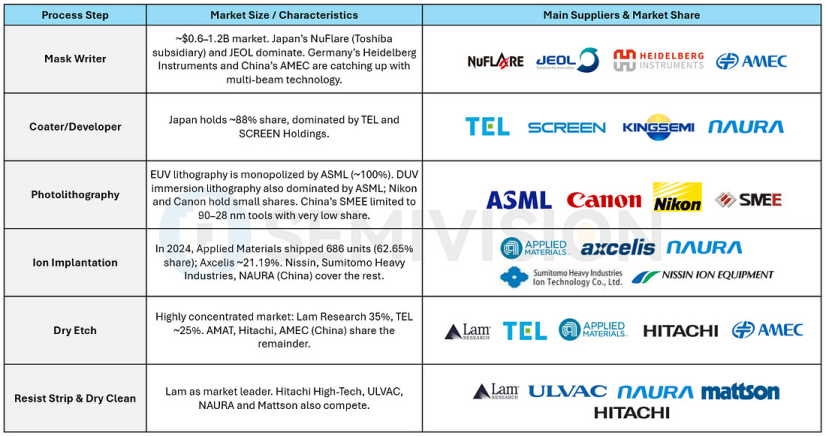

晶圆制造设备(WFE)供应链格局

主要晶圆厂仍高度依赖少数国际供应商。由于技术壁垒高和资本密集,全球仅有五大巨头提供大部分WFE设备。下表(基于公开信息)汇总了台积电、联电、三星和英特尔的关键设备供应商:

全球化挑战——地缘政治与出口管制:

美国及其盟友对向中国出口先进光刻机及某些半导体制造设备施加限制,尤其是阿斯麦的EUV系统。这迫使设备供应商多元化其市场和收入来源。东京电子(TEL)透露,出口限制使其在华收入占比降至约30%,但其他地区对先进制程的需求依然强劲。与此同时,中美贸易紧张促使各国政府推出如《芯片法案》和《欧洲芯片法案》等补贴政策以吸引本土晶圆厂,显著重塑了设备供应链。

市场波动与AI驱动的设备需求:

尽管主流消费电子复苏仍显疲软,AI和高效能运算(HPC)需求推动了2.5D/3D封装和高带宽内存(HBM)的应用。因此,热压键合(TCB)和混合键合成为关键技术。面对需求波动,WFE供应商正扩展产品组合和应用覆盖以维持收入。HBM和CoWoS均需要可靠的键合解决方案。

中国的追赶与本土化推进:

中国本土设备商目前仅能满足约14%的后道设备需求。尽管政府政策和资金正在加速本土能力建设,短期内仍无法替代国际供应商。为应对本土化要求,供应商正在中国以外的美国、欧洲、日本和东南亚设立新制造和服务基地。多数供应商依靠地域多元化、本地生产和战略技术合作以缓解关税和物流风险。

后道封装设备与OSAT供应链

• 封装工艺与设备类别

后道封装包括晶圆准备、中介层制造、贴片、填充、焊球/锡膏附着、模塑、切割和测试。根据SemiVision Research的工艺分类,以下汇总关键步骤、市场特征及供应商:

五大供应商主导局面:

到2025年,WFE市场仍将由阿斯麦、应用材料、泛林集团、东京电子(TEL)和科天垄断,合计占据超70%的总收入。各公司在不同领域保持领先:

○ 阿斯麦独占EUV光刻市场,

○ 应用材料在沉积和离子注入领域领先,

○ 泛林集团在干法蚀刻、电镀和干法剥离方面领先,

○ TEL在涂布机/显影机轨道和扩散炉方面具有绝对优势,

○ 科天在工艺控制和光学检测领域占据56%–85%的市场份额。

中国的快速追赶:

在政府大力支持下,北方华创、中微公司、盛美上海和华海清科正积极开发干法蚀刻、原子层沉积(ALD)、物理气相沉积(PVD)、化学机械抛光(CMP)和清洗设备。尽管目前这些公司在多数细分领域的全球市场份额仍为个位数,但在本土晶圆厂的采用率正持续上升。到2025年,中国供应商有望在单晶圆清洗、干法蚀刻、PVD和ALD等领域占据5%–10%的市场份额。

后端封装与电镀需求上升:

HBM和2.5D/3D封装的增长正推动电镀、CMP和清洗设备需求快速提升。泛林集团、ACM Research等供应商正在加速发货,相关市场年复合增长率(CAGR)预计超过9%。

量测与检测日益重要:

随着工艺节点推进至2纳米及全环绕栅极(GAA)结构,光学和电子束检测设备的精度要求急剧提高。科天通过光学、电子束和扫描X射线解决方案持续巩固其领导地位,而日立CD-SEM则以70%的市场份额成为行业标准。

总计(前10大供应商合计):415.6亿美元,同比增长3%。

目前,提供全面先进封装平台的晶圆厂主要集中在台积电的3D Fabric平台、三星的CUBE平台以及英特尔的EMIB和Foveros平台。

日月光(ASE)也提供高度全面的先进封装平台。此外,日月光还通过共封装光学(CPO)技术进入硅光领域。除此之外,日月光还开发了某些功率相关技术,包括电压调节器的应用。

此外,日月光还将堆叠封装(PoP)技术延伸至CPO应用中,展现了其在先进封装多领域创新的能力。

后端设备供应商与市场份额

基于2024–2025年的预测,后端设备领域已形成五大领先厂商:

• Disco — 专注于晶圆减薄、研磨和切割,2023年占据20%的市场份额。其Taiko减薄和切割技术对先进封装至关重要。Taiko晶圆是一种高度专业化工艺,被晶圆厂广泛采用,尤其适用于背面研磨背面金属化(BGBM)应用。

• Besi(BE Semiconductor Industries)— 以贴片机和混合键合设备闻名,市场份额约11%。近期,应用材料收购了Besi 9%的股权,凸显了异构集成的重要性。

• ASMPT(ASM太平洋科技)— 市场份额9%,提供广泛的后端设备组合,高度专注于自动化和系统集成。

• Kulicke & Soffa(K&S)— 占据8%市场份额,是引线键合和贴片设备领域的领导者,并积极开发热压键合(TCB)技术。其无翘曲TCB技术是重点发展领域。目前K&S使用甲酸工艺,但也与等离子清洗方法保持一致。

• Semes — 三星子公司,市场份额5%,提供多种后端设备,并在韩国市场保持强劲地位。

其他增长中的供应商包括韩美半导体、韩华(韩国)、EVG(奥地利)和SUSS MicroTec(德国)。与此同时,OSAT企业如安靠正在扩大先进封装产能,而韩美、Semes、韩华、K&S和ASMPT等设备制造商则正在提升其TCB能力以满足AI驱动的激增需求。

相关阅读

*原文媒体:Semi Vision

芯启未来,智创生态

![2025年中国高效节能电机市场规模、重点企业经营情况及趋势研判:“双碳”战略深入推进,高效节能电机成为驱动绿色转型核心引擎[图]](https://xtechcon-static.oss-cn-chengdu.aliyuncs.com/xtimes/xtimes/images/2025-09-05/68ba374e71108.jpeg)