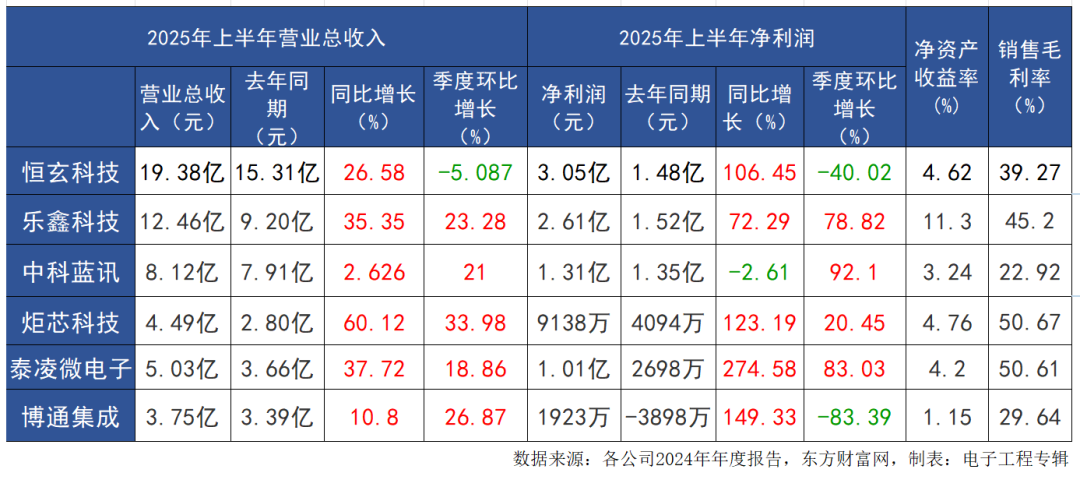

随着物联网(IoT)、智能家居、智能穿戴设备的加速渗透,无线连接技术已成为终端设备落地的 “核心纽带”,其市场需求与技术迭代速度同步提升。从 2025 年上半年本土无线连接芯片企业财报来看,行业整体呈现 “营收净利双增” 的向好态势,其中恒玄科技、炬芯科技、泰凌微电子等头部企业净利润同比增幅超 100%,泰凌微电子更是以 274.58% 的净利增速创下亮眼表现。

本文选取 6 家核心上市无线连接芯片厂商(恒玄科技、乐鑫科技、博通集成、中科蓝讯、炬芯科技、泰凌微电子),基于其 2025 年上半年财报数据,结合 2025年同期表现进行综合性对比。恒玄科技、乐鑫科技、博通集成、中科蓝讯、炬芯科技、泰凌微电子的业务和营收基本主要来自无线连接芯片产品及相关业务。本榜单不做排名,也不包含非上市企业和未公布2025年上半年数据的上市企业(截至2025年9月11日)。

2025年上半年,各家企业营收情况增长如下:

恒玄科技实现营收19.38亿元,同比增长26.58%;归母净利润3.05亿元,同比大增106.45%。

乐鑫科技实现营业收入12.46亿元,同比增长35.35%,归母净利润2.61亿元,同比增长72.29%。

中科蓝讯(Bluetrum)实现营收 8.12 亿元,同比仅增 2.63%,增速为上市以来同期最低。

炬芯科技实现营业收入4.49亿元,同比增长60.12%;归母净利润9137.54万元,同比增长123.19%。

泰凌微电子实现营收5.03亿元,同比增长37.72%,归母净利1.01亿元,同比增长275%,毛利率50.61%,均创单季历史新高。

博通集成实现营收3.75亿元,同比增长10.8%,归母净利润1923万元,同比扭亏为盈。

从营收绝对值看,恒玄科技以 19.38 亿元稳居第一,远超其他企业;乐鑫科技(12.46 亿元)、中科蓝讯(8.12 亿元)分列二、三位。从同比增速看,炬芯科技以 60.12% 的增速成为 “增长黑马”,泰凌微电子(37.72%)、乐鑫科技(35.35%)紧随其后;而中科蓝讯同比仅增 2.63%,为上市以来同期最低,增速差距凸显产品竞争力差异。

净利润维度的分化更为显著。泰凌微电子归母净利润同比暴增 274.58%,恒玄科技(106.45%)、炬芯科技(123.19%)均实现翻倍增长;乐鑫科技虽增速稍低(72.29%),但净利润绝对值(2.61 亿元)仅次于恒玄,盈利能力稳健。

值得关注的是博通集成的 “扭亏反转”——2025 年上半年归母净利润 1923 万元,同比从亏损转为盈利。相对来说,中科蓝讯的归母净利润同比下降 2.6%。

企业盈亏情况分析

1. 博通集成

博通集成归母净利润实现扭亏(1923.16 万元),主要依赖非经常性损益支撑,同时无线连接主业呈现结构性积极变化,降本增效体现出阶段性特点。

公司 Wi-Fi 6/6E MCU、BLE 5.4 SoC、AIoT 边缘芯片等高毛利新品已进入批量交付期,对无线数传类业务形成一定拉动。管理层表示 “无线数传类产品收入增长致营业收入增长”。作为营收主力(占比 71.15%),无线数传类收入增速高于整体营收(10.8%),成为驱动营业收入增长的核心动力;但受 ETC、无线键鼠等传统低毛利产品占比仍较高影响,该业务上半年毛利率为 27.57%,尚未显著提升。同期公司整体毛利率 29.64%,较去年同期(32.3%)下降 2.66 个百分点,主要受市场竞争加剧及业务结构影响。

上半年公司通过处置非专利技术获 1303.12 万元收益、确认政府补助 1415.97 万元,合计贡献非经常性利润 2719.09 万元,成为归母净利润扭亏的核心 “安全垫”。从主业来看,扣非后净利润仍亏损 852.21 万元,表明无线连接业务的盈利能力尚未完全释放,高毛利新品对利润的拉动效应仍需时间兑现。

期间费用端呈现 “研发 / 财务费用收缩、销售 / 管理费用增长” 的分化特征:研发费用同比下降 19.95%(1.14 亿元),主要源于人员结构优化及部分项目投入调整;财务费用同比下降 21.26%,推动期间费用总额减少 2364.77 万元。但销售费用(+29.12%)、管理费用(+22.74%)增速均高于营收增速(10.8%),可见规模效应仍在培育过程中,费用管控需进一步向主业运营端渗透。

在研发投入结构调整方面公,该公司的战略重心转向边缘 AI 处理器研发,主动调减智慧交通项目投入,可能影响未来技术路线。博通集成表示,“受宏观经济形势、相关产业政策变化等因素的影响,同时鉴于目前高性能、低功耗、高 安全性的边缘 AI 芯片在智能家居、智能穿戴、工业物联网、智能安防等领域需求正在呈现爆发式增长,而公司在低功耗无线 SoC 领域积累了深厚的设计与整合经验,为抓住该等机遇,经审慎研究及决策,公司决定调减“智慧 交通与智能驾驶研发及产业化项目”的募集资金投入金额 21,042.13 万元,用于投向新增募投项目“边缘 AI 处理器 产品及解决方案研发项目”,结合“研发中心建设项目” 节余募集资金 10,803.41 万元,新增募投项目“边缘 AI 处理器产品及解决方案研发项目”拟合计使用募集资金投 入 31,845.54 万元,建设周期三年。”

2. 恒玄科技

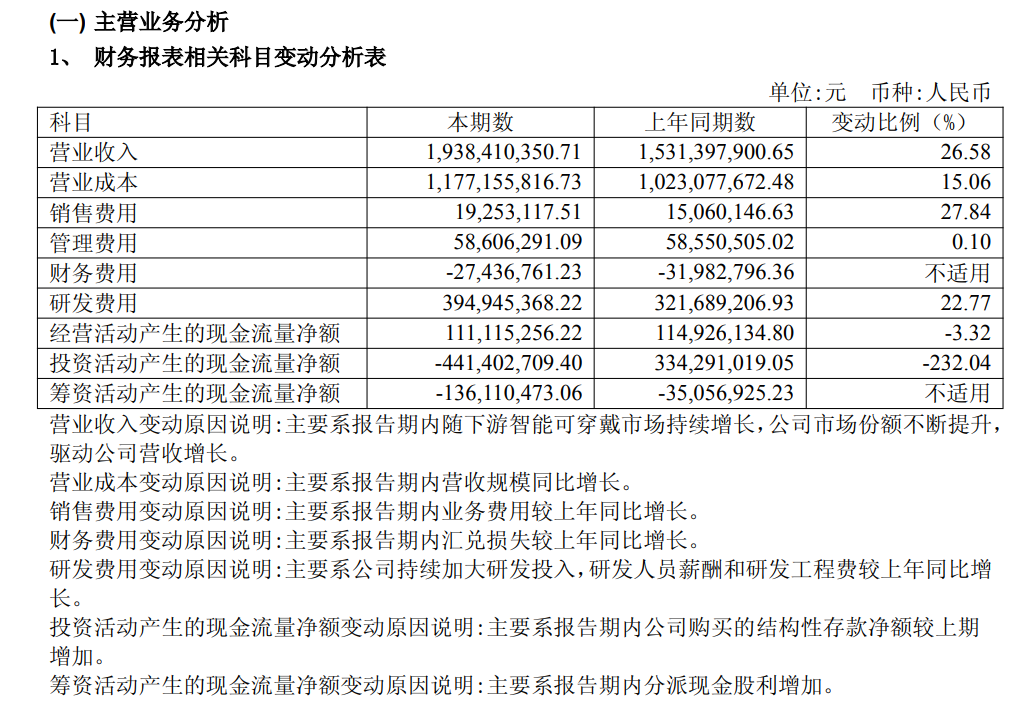

恒玄科技的业绩增长主要得益于新一代BES2800系列芯片快速放量,以及无线连接技术升级带来的产品结构优化。管理层表示, “报告期内随下游智能可穿戴市场持续增长,公司市场份额不断提升,驱动公司营收增长。”

根据Canalys 数据,2025年一季度全球 TWS 耳机出货量同比增长 18%,达到 7800 万副,创下自 2021 年以来的最高增速。根据 IDC 的报告数据,2025 年第一季度全球腕戴设备市场出货4557 万台,同比增长10.5%, 其中,中国腕戴设备市场出货量为 1762 万台,同比增长 37.6%。腕戴设备市场包含智能手表和手环产品,其中智能手表市场 2025 年第一季度全球出货量 3481 台,同比增长4.8%;而中国智能手表市场出货量 1140 万台,同比增长 25.3%。手环市场 2025 年第一季度全球出货量1076 万台,同比增长 34.0%;中国手环市场出货量 621 万台,同比增长 67.9%。

据财报,新一代BES2800 系列芯片(6nm FinFET 工艺)具备 “高集成、低功耗、多模态” 优势 —— 单芯片集成多核 CPU/GPU、NPU、低功耗 Wi-Fi 与双模蓝牙,可覆盖 TWS 耳机、智能手表、智能眼镜等多终端场景。技术迭代不仅满足了三星、OPPO、小米等终端厂商的高端需求(如三星 Galaxy Buds3 Pro 首发搭载),还通过高附加值带动ASP(平均售价)同步提升,最终推动公司在核心品类的市场份额持续提升,直接驱动营收同比增长 26.58%。

营业成本同比增长 15.06%,显著低于营收增速(26.58%),与BES2800 系列芯片出货量快速增长,高毛利产品(如 BES2800 芯片、无线连接芯片)占比提升等因素有关。

研发费用同比增长 22.77%(投入 3.95 亿元),研发人员占比达 86.25%,持续投入 6nm/5nm 先进制程、星闪 / IBRT 等前沿技术。虽短期增加费用,但为产品迭代、新场景拓展(智能眼镜、无线麦克风)筑牢了技术壁垒,保障长期竞争力。

销售费用增长 27.84%,但因营收增速更快,销售费用率实际可控;管理费用基本稳定,变动比例仅 0.10%,未对利润形成明显影响。

经营活动现金流净额虽同比略降 3.32%,但仍保持正数(1.11 亿元),说明核心业务 “造血能力” 稳定,营收增长具备现金流支撑。

报告指出,投资活动现金流净额大幅变动(-232.04%),系公司增加结构性存款配置(资金管理行为);筹资活动现金流净额因分红增加(利润分配结果),均不影响当期盈利的核心逻辑。

其中非主营业务导致利润重大变化的说明中,公司表示,“报告期内,公司使用暂时闲置资金进行现金管理,增加当期利润 22,189,933.32 元。”

3. 炬芯科技

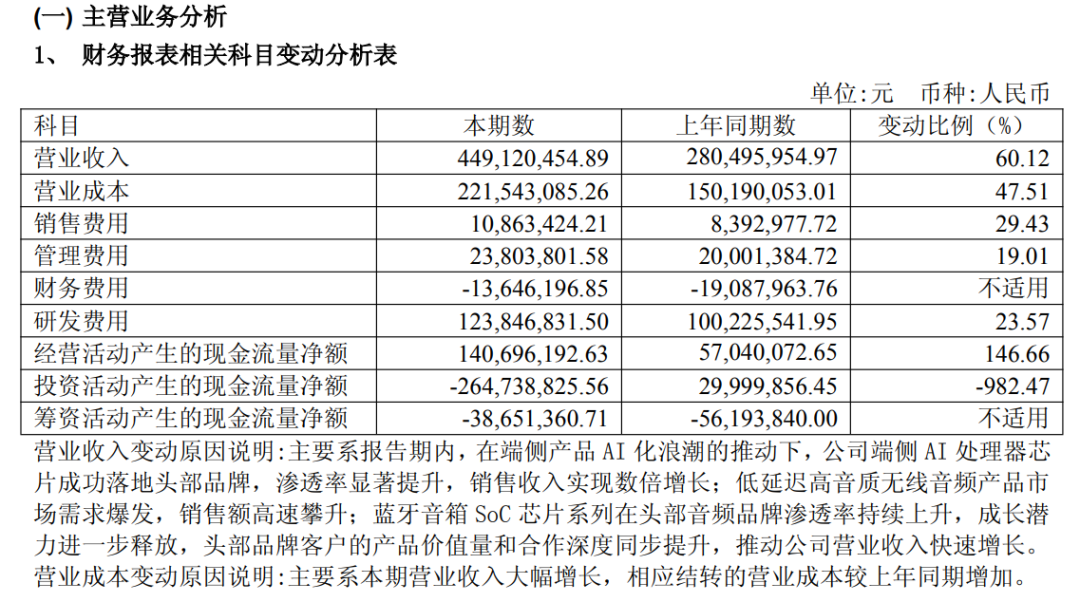

炬芯科技的核心增长动力源于无线连接技术与AI的深度融合,特别是端侧AI化转型战略的成功实施。管理层表示,“报告期内,在端侧产品 AI 化浪潮的推动下,公司端侧AI 处理器芯片成功落地头部品牌,渗透率显著提升,销售收入实现数倍增长;低延迟高音质无线音频产品市场需求爆发,销售额高速攀升;蓝牙音箱 SoC 芯片系列在头部音频品牌渗透率持续上升,成长潜力进一步释放,头部品牌客户的产品价值量和合作深度同步提升,推动公司营业收入快速增长。”

2025年上半年,炬芯科技的营收同比增长 60.12%,但营业成本仅增长 47.51%(营收增速快于成本增速),使得毛利率从上年同期的约 46.45%,提升至本期的约 50.67%。核心原因是高毛利的 AI、低延迟产品占比提升,稀释了传统低毛利产品的影响。销售费用(+29.43%)、管理费用(+19.01%)、研发费用(+23.57%)的增速均低于营收增速(60.12%)。研发费用率从上年同期的约 35.73%,降至本期的约 27.57%,研发人员占比达74.34%。

值得注意的是,从经营活动现金流净额同比大增 146.66%(至 1.41 亿元),可见 “老款蓝牙芯片去库存” 的库存管理动作对现金流有正向作用,显示传统产品转型压力。

智能无线音频SoC芯片系列作为核心业务,实现营收3.18亿元,占总营收70.82%,成为业绩增长的主力军。公司端侧AI处理器芯片系列实现营收8445.66万元,占比18.80%,已成功导入头部音频品牌高端音箱、Party音箱等产品。

4. 乐鑫科技

根据半导体行业调查机构TSR发布的《Wireless Connectivity Market Analysis》,乐鑫在Wi-Fi 的分支领域Wi-Fi MCU 市场中出货量全球第一,在大Wi-Fi 市场位居全球第五,仅次于MediaTek、Qualcomm、Realtek 和Broadcom,产品具有较强的国际市场竞争力。

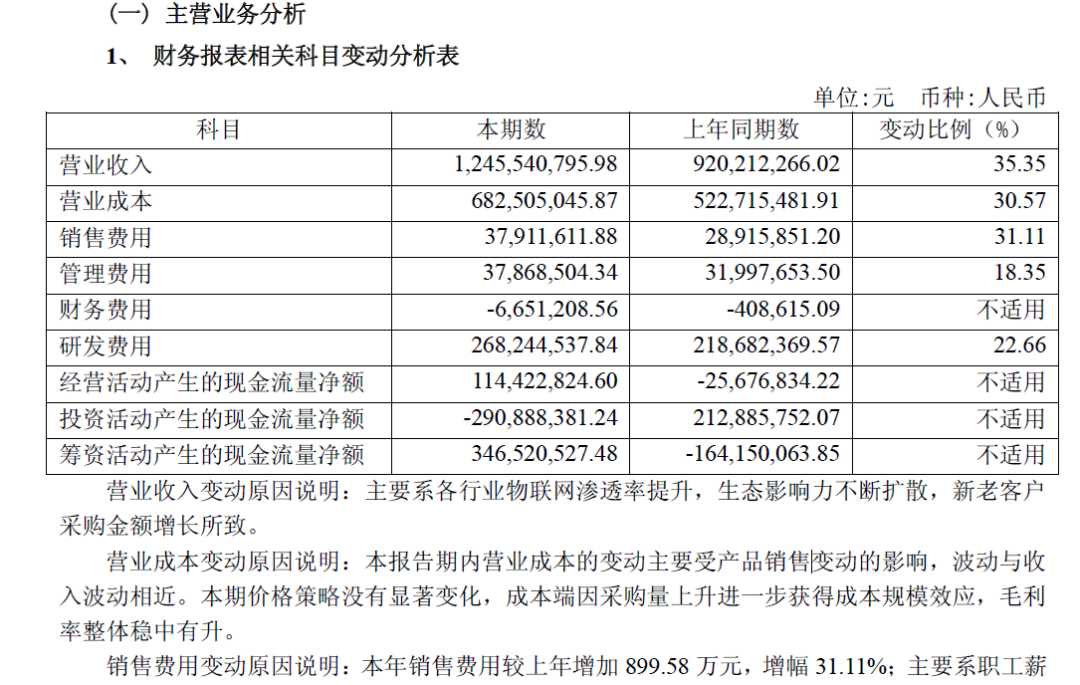

乐鑫科技营业收入同比增长 35.35% 至 12.46 亿元,核心源于:物联网(IoT)渗透率持续提升,各领域智能化需求扩容;生态影响力扩散(如无线 SoC 解决方案在能源管理、工业控制等非智能家居场景增速显著),新老客户采购金额同步增长,推动营收规模快速扩张。

营业成本同比增长 30.57%,但增速低于营收,叠加技术架构优化,推动综合毛利率提升 2 个百分点至 45.2%。包括ESP32-C6(多协议)、ESP32-C5(双频 Wi-Fi 6)等产品量产,采购量上升摊薄了晶圆、原材料等成本;全系产品全面应用RISC-V 自研处理器,减少对 ARM 等外部 IP 的特许权使用费,从技术底层优化成本结构。

研发费用同比增长 22.66%,但营收增速(35.35%)高于研发增速,体现 “经营杠杆效应”:营收增长对利润的带动作用,超过研发投入对利润的消耗。

Wi-Fi 7技术布局成为战略重点,乐鑫科技拟募资17.78亿元投入路由器芯片及智能终端芯片,填补市场空白并抢占下一代通信技术高地。

在新兴市场的贡献上,AI玩具、智慧农业等新兴领域收入萌芽,边缘AI芯片在工业控制场景落地,提升高毛利产品占比。

5. 泰凌微电子

泰凌微电子营收增长驱动力来自无线连接芯片量价齐升。管理层表示,“由于客户需求增长及新产品量产出货,各产品线的销量和销售额较上年同期均有所增长所致。”

在需求侧,蓝牙 6.0、Matter、Thread 等新一代无线通信标准进入商业化放量期,公司抢先完成技术认证,其低功耗蓝牙 SoC、多模芯片(BLE+Zigbee+Thread)在智能遥控器、电子价签、智能家居等细分领域需求旺盛,带动产品销量显著提升。

在产品侧,边缘 AI 芯片(TL721X、TL751X 系列)等新产品于二季度实现规模出货,单季贡献超千万元营收,成为营收增长的 “新增量引擎”,各产品线 “量价齐升” 共同推动营收扩容。

营业成本同比增长26.37%(增速低于营收的 37.72%),直接带动毛利率从上年同期约 46.17% 提升至本期约 50.61%。

毛利率提升的核心是高毛利产品占比持续优化:多模芯片(BLE+Zigbee+Thread)、边缘 AI 芯片等高毛利产品线收入占比提升(如多模芯片占比由前期 28% 提升至 40% 左右),摊薄了单位产品成本,推动整体毛利空间大幅扩大。

研发费用的绝对额增长13.33%至 116,524,687.95 元,但研发费率由上年同期约 28.13% 下降至 23.14%,体现 “收入增长摊薄研发成本” 的规模效应。

销售与管理费用上,销售费用增长26.71%、管理费用增长16.17%,均低于营收 37.72% 的增速,导致销售费用率由 8.54% 降至 7.86%、管理费用率由 6.56% 降至 5.54%,费用对利润的 “侵蚀” 持续减弱。

经营活动产生的现金流量净额同比暴增349.24%至 87,116,914.99 元,核心源于 “收入增长带动销售收款大幅增加”。

6. 中科蓝讯

中科蓝讯的营业收入同比增长 2.63%,营业成本仅增长 1.42%。成本增速低于收入增速,带动毛利率同比提升约 0.91 个百分点,说明产品成本管理或结构优化,为盈利提供了核心支撑。营业收入与上年同期相比基本保持稳定。管理层指出,“营业收入与上年同期相比基本保持稳定。”

剔除政府补助、理财收益等非经常性损益后,扣非净利润 1.11 亿元,同比增长 1.14%,反映主营业务的盈利性其实在提升,核心业务的经营质量有支撑。

归母净利润同比下降 2.6%,主要因非经常性损益的贡献缩水,包括理财收益端,政府补助等其他非经常性收益可能也有波动。

销售、管理、研发费用 “三费” 均大幅增长,成为利润的主要 “消耗项”。研发费用增长 17.49%,核心是 “光罩费用”相比上年同期增长所致,短期压缩利润但为长期增长蓄力。

经营活动现金流净额下滑,由于“备货大幅增加”(购买商品、接受劳务支付的现金增长显著)所致。截至 6 月末存货规模达增长,若下半年 IoT 设备等下游需求不及预期,存货跌价损失将进一步拖累利润,成为潜在风险点。

7、杰理科技

由于杰理科技尚未上市,根据目前已经披露的数据显示,2025 年 1-6 月,杰理科技营业收入为 13.73亿元,同比下降 4.58%,归属于母 公司股东的净利润为 2.93亿元,同比下降 22.89%。公司经营业绩出现下滑,主要是蓝牙耳机芯片中低端市场产 品销售金额下滑导致。由于行业“内卷”,中低端市场竞争激烈,旧型号产品销售出 现下滑,而新产品处于市场拓展阶段,导致蓝牙耳机芯片中低端市场产品销售金额下滑。

杰理科技的智能穿戴芯片销售收入及占比逐年上升,销售收入从 2022 年度的 2,726.81 万元增长至 2024 年度的 24,767.77 万元,复合增长率达 201.38%,销售收入占比从 2022 年度的 1.20%上升至 2024 年度的 7.94%。2025 年 1- 6 月,智能穿戴芯片销售收入占比为 7.98%。

杰理科技坚持贯彻“中高端和中低端市场双核心”战略。针对蓝牙音频中高端市场, 持续推出销售单价较高、性能更优的产品,报告期内新推出产品主要采用 28nm、22nm 等更先进的工艺制程。

结论

无线连接企业在2025年上半年表现出不同的盈亏状况和市场动向。博通集成、恒玄科技、炬芯科技、乐鑫科技和泰凌微等企业在营业收入和净利润方面均实现增长,显示出良好的市场适应能力和竞争力。中科蓝讯虽然净利润略有下降,但整体经营状况保持稳定,并在AI耳机领域取得突破。

AI 产品的持续拓展,为物联网及其细分的智能家居、智能穿戴设备市场注入强劲增长动能。而这一趋势下,无线连接企业既迎来新的发展机遇,也面临相应挑战。

THE END

关注“电子工程专辑”加小编微信

现已开放地区群,请发送消息【深圳】【上海】【北京】【成都】【西安】到公众号

2025-09-11

2025-09-11

2025-09-11

2025-09-09

2025-09-10

![2025年中国除螨仪行业市场规模、竞争格局及未来前景展望:市场消费需求持续释放,无线除螨仪逐渐成为市场主流[图]](https://xtechcon-static.oss-cn-chengdu.aliyuncs.com/xtimes/xtimes/images/2025-09-19/68ccac41446b8.jpeg)